Por Brian Contreras (TalCual)

Era 2022. Pedro Contreras se fijó como meta ahorrar $600 para comprar una laptop, herramienta de trabajo fundamental para todo freelancer. Se dedicó a reservar la mitad de sus ingresos mensuales, privándose de sus gustos y algunas necesidades, para lograr acumular $400, a los que sumó otros $200 que pidió prestados. Su sacrificio rindió frutos e hizo la compra. Un año después, un bajón de electricidad dañó para siempre el aparato y perdió su ahorro e inversión.

El testimonio de Pedro encapsula la experiencia de ahorrar en Venezuela, un país inmerso en una compleja crisis económica que no consigue recorrer un sendero de recuperación tras un desplome de 80% de su Producto Interno Bruto (PIB) entre 2013 y 2022.

La administración de Nicolás Maduro, en su intento por controlar la inflación, pone en práctica una férrea política de restricción monetaria que frena la actividad económica. Las consecuencias las paga la población —especialmente los trabajadores públicos—, ya que repercute directamente en bajos salarios, lo que a su vez se traduce en una capacidad de ahorro diminuta.

Así lo demuestran los datos de una encuesta de Equilibrium CenDE aplicada a 1.255 personas hasta noviembre de 2023, al indicar que solo 8% de los encuestados podían permitirse guardar dinero, pese a que el ahorro es un elemento básico en toda economía sana que acaba por fomentar el crecimiento a largo plazo.

«Eso no es ahorro»

Pero es que incluso esta cifra podría no estar cumpliendo el propósito real del ahorro. El analista económico Henkel García analizaba, en un artículo publicado en La Gran Aldea, que mucho del dinero que se acumula no responde realmente a ahorro, sino que va dirigido a cubrir necesidades menos básicas que se escapan del «desnutrido» poder adquisitivo de la población.

«La dolarización te abre la posibilidad a tener dinero por algún tiempo sin pérdida de poder de compra, eso, a su vez, permite que muchas personas acumulen algo para comprar bienes y servicios más allá de los bienes esenciales. Pero eso no es ahorro, esos venezolanos están acumulando para poder gastar más allá de lo básico», comentó.

El economista Daniel Cadenas remarca que el ahorro ocurre cuando todas las necesidades básicas de una persona —incluyendo alimentación, vestido, calzado, vivienda, educación, salud, recreación y servicios— están cubiertas. El dinero que se guarde después de esos gastos puede ser un ahorro productivo.

«El nivel óptimo de ahorro es aquel que permita que la persona pueda satisfacer sus necesidades básicas, consumir todo lo que necesita en bienes y servicios para satisfacer sus necesidades básicas mes a mes. Cualquier cosa que esté por encima de eso, uno supondría que en vez de ir a consumo, podría ir destinado al ahorro», razonó.

No obstante, estas condiciones idóneas para el ahorro son casi inexistentes en Venezuela. De acuerdo con el seguimiento que hace el Centro de Documentación y Análisis Social de la Federación Venezolana de Maestros (Cendas-FVM), cubrir las necesidades básicas —no solo alimentarias— de una familia de cinco integrantes implica un gasto mensual de aproximadamente $1.070.

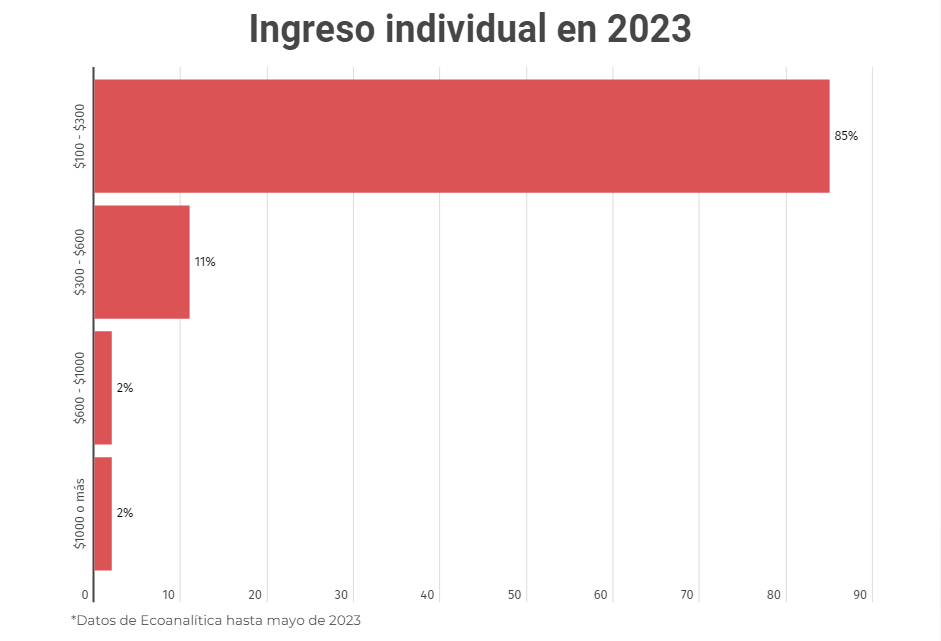

Para contextualizar el volumen de esta cantidad de dinero, es pertinente tener en cuenta estudios de Ecoanalítica que sugieren que solo 2 % de la población genera ingresos individuales superiores a los $1.000. En contraste, aproximadamente 85 % de la población se ubica en el rango de entre $100 y $300 mensuales, por lo que ni siquiera tres personas con estos ingresos en una familia podrían cubrir la canasta básica, mucho menos tener capacidad de ahorro.

Pero más allá de las cifras, es una realidad que padecen decenas de personas en carne propia. Los testimonios de ahorro, en especial de la juventud venezolana, despejan dudas sobre lo cuesta arriba que puede ser el ahorro en Venezuela.

El sacrificio del ahorro

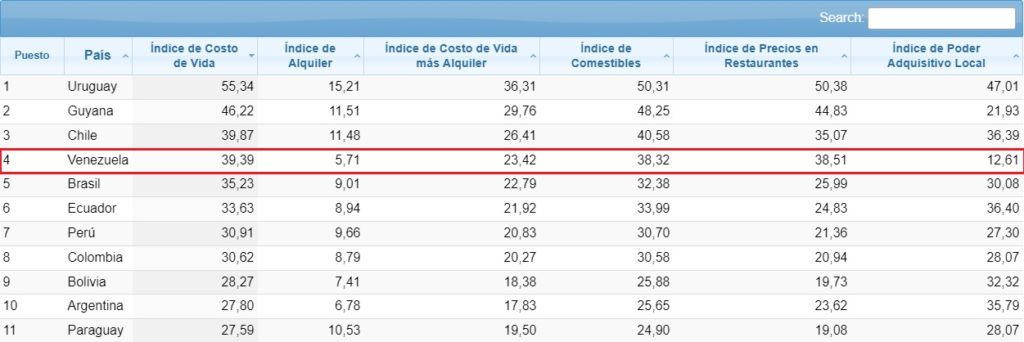

Que Venezuela sea uno de los países más costosos de la región y, a su vez, mantenga uno de los salarios más bajos del continente, solo puede traducirse en un tormento para cualquier bolsillo.

De acuerdo con el Índice de Costo de Vida de Numbeo —una base de datos sobre condiciones de vida globales—, Venezuela es el cuarto país más caro de Sudamérica, solo por detrás de Uruguay, Guyana y Chile. Sin embargo, a su vez, posee el peor índice de poder adquisitivo de este grupo.

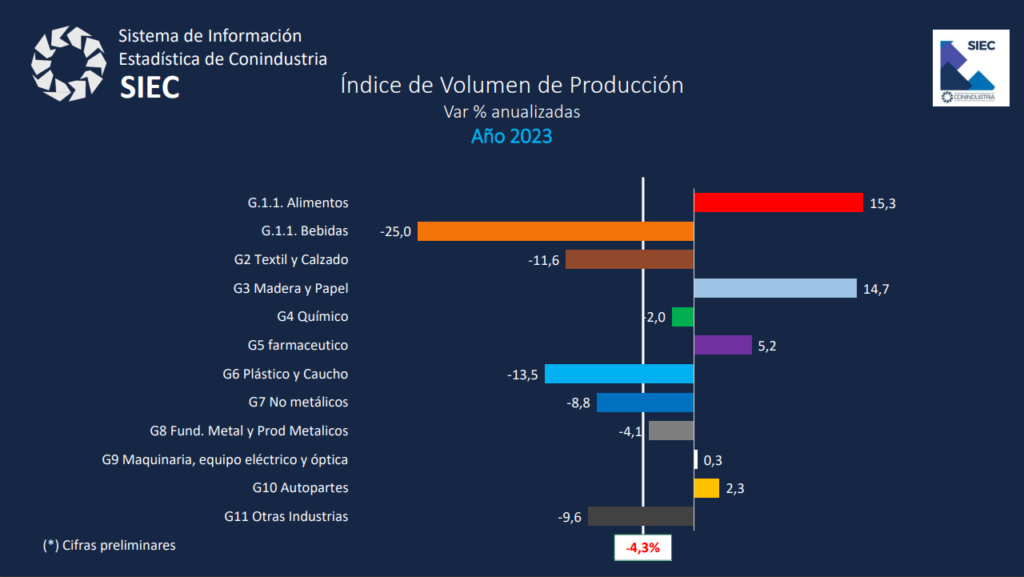

En consecuencia, los venezolanos ganan poco y gastan mucho. Toda compra pesa y muchas veces es necesario elegir entre necesidades. No en vano, las cifras de actividad industrial de Conindustria muestran que, entre las pocas industrias que incrementaron su producción durante 2023, en pleno año de recesión, figuraron los sectores de alimentos y farmacia.

La alimentación y la salud son las necesidades más básicas e imprescindibles, por lo que, cuando llega el momento de elegir en qué gastar los escasos recursos, estos dos sectores son la prioridad. Estas elecciones del día a día terminan teniendo peso al momento de ahorrar.

Sacrificar casi todo para ahorrar

«No salía, no compraba ropa, ni tampoco me daba un gustico», contó Adrián Estrada sobre su experiencia ahorrando en 2023 para comprar una laptop que le facilitara su trabajo. De sus ingresos mensuales de entre $200 y $250, quedaban entre $50 y $80 de ahorro. El resto se iba, íntegro, en gastos fijos como mercado y pago de servicios.

Ese sacrificio se mantuvo durante ocho meses y, al igual que en el caso de Pedro, el resultado no fue el esperado. Almacenó su dinero en Amazon, puesto que compraría la laptop en esa plataforma, pero después de hacer el pedido, la empresa detectó una «actividad sospechosa» y suspendió su cuenta. Ese dinero se perdió para siempre.

«Tuve que prescindir de muchísimas cosas mientras ahorraba ese dinero. Pasé como ocho meses ahorrando para comprarme una laptop en 2023. Reuní la plata necesaria, la iba a pedir por Amazon, pero me cerraron la cuenta justo después de hacer el pedido, según por actividad sospechosa. Se perdieron esos meses», lamentó.

No se trata de una experiencia aislada. En muchos de los casos, los ahorros no llegan a buen puerto. El contexto del país tiene mucho que ver, pues si existieran suficientes medios de pago funcionales en el exterior, Adrían no tendría que haber guardado su dinero en ‘gift cards‘ de Amazon; y si el sistema eléctrico nacional no fuese tan disfuncional, a Pedro no se le habría dañado su laptop con apenas un año de uso.

De la misma manera, con un sistema de salud pública apto, Sergio Maldonado no tendría que haberse «comido» todos sus ahorros en los gastos médicos que implicó una operación de su padre. Los meses que pasó guardando hasta 60 % de sus ingresos mensuales acabaron en un gasto imprevisto.

«En 2022 tuvimos un respiro económico y quería ahorrar para costear una remodelación de cuarto, un vehículo, una laptop e incluso independizarme. Sin embargo, esas aspiraciones se esfumaron cuando mi padre tuvo que ser intervenido quirúrgicamente. Compramos todos los materiales dos veces, traslados al hospital, un montón de medicinas y demás. Evidentemente, me tocó comerme el dinero que tenía ahorrado», explicó.

Ahorros de largo plazo

Por supuesto, en algunos casos sí se logra la meta para la cual se emprendió el ahorro. TalCual recibió testimonios como el de Alberto Guerra, quien logró comprar una moto luego de casi cuatro años de ahorro.

Con la llegada de la pandemia, Alberto empezó a trabajar haciendo delivery en bicicleta. Mientras guardaba dinero para comprar una moto que facilitara su trabajo, se preocupaba por terminar su carrera de derecho. El esfuerzo concluyó en la compra de una motocicleta en mal estado, por un precio de $450.

«Conseguí la mayoría del dinero en la pandemia. Empecé a trabajar de delivery en bicicleta. Me pagaban entre $2 y $5 por viaje. Así, diariamente hacía entre $15 y $20 para cubrir mis necesidades y ahorrar. Fueron como cuatro años de ahorro. La moto me costó $450 porque compré una moto en mal estado y la fui reparando», destacó.

Sin embargo, hace la salvedad de que logró ahorrar esa suma porque no tiene grandes responsabilidades, al seguir viviendo con sus padres y no tener hijos. Confesó que, de contar con otras obligaciones, le habría sido imposible lograr la meta.

«Tuve que prescindir de salir, de darme lujos y cosas por el estilo. Si tuviera más responsabilidades, el dinero no me alcanzaría para nada. Si tuviera que pagar un alquiler de $200 o $300, en dos meses me quedo sin nada. Igual si tuviese que hacer mercado yo solo», reflexionó.

Dificultades para ser un adulto jóven independiente

Responsabilidades como vivir sola, pagar arriendo y costear la universidad son las que ahogan a Isaura Urbaneja, una estudiante de comunicación social que, con 24 años de edad, ya suma seis años de experiencia laboral y un largo historial de ahorros que ha usado para solventar necesidades puntuales.

Isaura detalló que, la primera vez que pudo ahorrar, fue en 2022. Con una remuneración que le permitía cubrir sus necesidades más básicas, podía conservar alrededor de $20 mensuales, por lo que logró comprar, progresivamente, un secador, cajas para ropa y un aro de luz; además de guardar un fondo de $150 que terminó reduciéndose a $20 con los gastos de las navidades de ese año.

Al cambiar de trabajo, su capacidad de ahorro menguó. Con el restante de sus ahorros previos y apoyo de su papá, logró comprar una nevera que necesitaba en la residencia donde paga alquiler. Ahora su prioridad es guardar hasta el último dólar que sea posible para cubrir los gastos de su trabajo de grado y posterior graduación. Como su remuneración no le permite demasiado margen, recurre a alternativas como la creación de rifas para recaudar fondos.

Si eres estudiante de pregrado compra un numerito para financiar mi trabajo de grado 🥺 pic.twitter.com/CLIRvHbW0h

— Isaura Urbaneja (@aguaeclectica) February 28, 2024

«Soy estudiante y vivo residenciada en una pequeña habitación con mi hermano. Estoy muy cerca de graduarme y ahora mi prioridad es sacar la tesis. Trabajando, he ahorrado unos $35 y estoy haciendo una rifa para conseguir, por lo menos, la mitad de lo que necesito», añadió.

El «lujo» de ahorrar

Si bien, para algunos, el ahorro es difícil y conlleva sacrificio, para otros es directamente imposible guardar dinero porque el poder adquisitivo no alcanza ni siquiera para cubrir las necesidades más básicas y fundamentales.

La política salarial del Gobierno ha propiciado más de dos años de congelamiento del salario mínimo, que permanece en 130 bolívares desde el 15 de marzo de 2022. Aunque ha asignado bonos en dólares a través del sistema patria y ha ajustado el cestaticket, los pasivos laborales se calculan en función del salario, por lo que todo concepto por primas, horas extra, vacaciones, utilidades y afines son prácticamente inexistentes. Además, 5,5 millones de pensionados —cuyos pagos también se calculan en función del salario mínimo— dependen de un Bono de Guerra Económica de apenas solo $25. Este segmento de la población está prácticamente excluido de cualquier tipo de ahorro.

Mediante una encuesta aplicada por TalCual a través de la red social X, en la que se preguntó a personas que ahorran, qué montos pueden guardar mensualmente. La publicación recibió más de 200 comentarios que, en la gran mayoría de los casos, provenían de personas manifestando que no eran capaces de ahorrar en absoluto, por lo que ni siquiera podían responder la pregunta.

Incluso entre aquellos que sí respondieron la encuesta, la abrumadora mayoría de las respuestas se quedó con el rango de ahorro más bajo entre las opciones habilitadas. Un total de 3.118 usuarios de X participaron, de los cuales 2.289 (73%) seleccionó la opción «Menos de $50». Le siguieron otras 377 (12%) con el rango «entre 50 y 100», 277 más (9%) con la respuesta «más de 300», mientras que la alternativa «entre $101 y $300» fue la menos popular al recibir 175 votos (6%).

¿Cuánto dinero puede permitirse ahorrar mensualmente?

— TalCual (@DiarioTalCual) March 25, 2024

Como no es de extrañar, hay cierta similitud entre los porcentajes de las respuestas de la encuesta y los rangos salariales que estima Ecoanalítica. Si aproximadamente 85% de la población recibe ingresos inferiores a $300, tiene sentido que la opción más votada sea la escala de ahorros más baja.

Estos porcentajes también coinciden, en cierta medida, con la Encuesta de Condiciones de Vida (Encovi) de 2023, presentada el pasado 13 de marzo por el Instituto de Investigaciones Económicas y Sociales (IIES) de la Universidad Católica Andrés Bello (UCAB). El estudio señala que 82,8 % de los hogares venezolanos se encuentran en la categoría de «pobres» si se consideran únicamente sus ingresos.

«Para las personas que viven por debajo de la línea de la pobreza, un 82% de la población según la última Encovi, el problema es peor. Si vives debajo de la línea de la pobreza, eres demasiado pobre para ahorrar», sentenció Daniel Cadenas.

Banca entrampada

El ahorro es, en definitiva, una necesidad para cualquier país y guarda cierta relación con el crecimiento de la economía, especialmente gracias al rol de intermediación que ejerce el sistema bancario tradicional, un papel que la banca venezolana no puede cumplir.

Cadenas explica que el ahorro de las familias acaba por convertirse en el insumo principal para la inversión privada, que actualmente está truncada porque no se ahorra dinero en la banca y los pocos fondos disponibles están limitados por un encaje legal de 73 %. Esta cifra implica que, de cada 100 bolívares que ingresan a la banca por concepto de depósito, solo disponen de 27 bolívares para destinarlos a préstamos.

«En el largo plazo, todos los modelos de crecimiento económico dicen que la economía necesita el ahorro como un fondo para la inversión empresarial. La fuente de la inversión privada son los ahorros de los hogares. Esos ahorros son utilizados por el sistema financiero para apalancar la inversión de las empresas», explicó el director de Oikos Research.

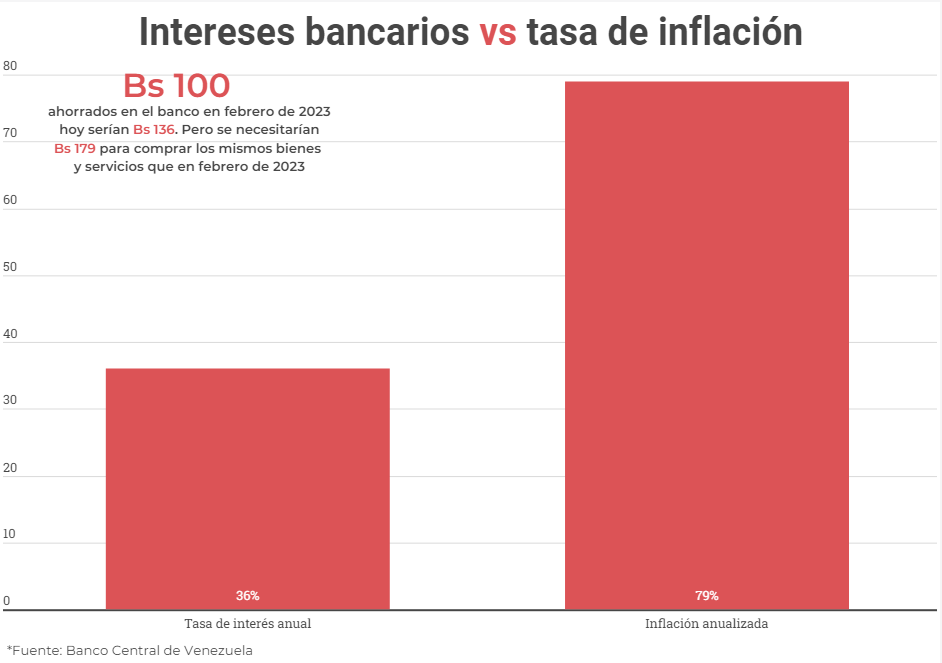

Con estas condiciones, la banca parece estar entre la espada y la pared en lo que a actividad crediticia respecta. No se trata únicamente del encaje legal, sino también de los niveles de inflación que, pese a estar reducidos, siguen truncando el ahorro bancario.

Para cumplir con su rol de intermediación, el funcionamiento habitual de un banco es recibir el dinero que sus clientes almacenan en sus cuentas bancarias y utilizar esos fondos para hacer préstamos a los solicitantes de financiamiento. A cambio de permitir usar los fondos de los clientes, la banca paga tasas de interés que permiten unos ingresos pasivos al ahorrista a mediano y largo plazo; mientras que a su vez, cobra a sus deudores tasas de interés por el financiamiento otorgado.

En Venezuela, esto no ocurre. El dinero que se almacena en la banca es en bolívares, que pierden valor con el pasar de los días. Entonces, los intereses que genera el ahorrista por conservar sus fondos en la banca acaban siendo superados por la tasa de inflación. Al menos desde 2016, guardar bolívares en bancos no genera ningún beneficio más que perder poder de compra.

Datos del Banco Central de Venezuela (BCV) indican que la tasa de interés anual que promedia la banca nacional para compensar a sus ahorristas es de 36%, mientras que a día de hoy, la inflación anualizada se ubica en 75,9%.

Esto quiere decir que, si una persona hubiese decidido guardar 100 bolívares en febrero de 2023, al cierre de febrero de 2024 tendría 136 bolívares por los intereses que paga el banco. Sin embargo, para comprar los bienes y servicios que cubría con esos 100 bolívares en 2023, ahora necesitaría 179 bolívares. El ahorro bancario pierde sentido.

El ahorro en Venezuela encuentra alternativas

Pese a que el ahorro por la vía bancaria parece que seguirá siendo inviable en el mediano plazo, empiezan a surgir otros métodos orientados en impulsar la capacidad de ahorro de la población. Los instrumentos de ahorro no aparecen en la banca tradicional, sino de la mano de inversiones y servicios fintech (de tecnología financiera).

Uno de los mecanismos más efectivos para ahorrar dinero en Venezuela a través de ingresos pasivos es la inversión en bolsa. La Bolsa de Valores de Caracas (BVC) registra índices positivos que han beneficiado a quienes deciden invertir en acciones.

De hecho, el índice general de la Bolsa de Caracas tuvo un crecimiento anual de 78,35% si se comparan sus 51.443,26 puntos hasta el 25 de marzo de 2024 frente a los 28.837,32 puntos que registró un año antes, el 23 de marzo de 2023. Su valor diferencial es, además, que el sistema funciona con bolívares, pero indexados al dólar. Por lo tanto, para simplificar, $100 invertidos inteligentemente en 2023 se habrían convertido en $178 actualmente.

«El único instrumento que en Venezuela está al menos preservando y produce un dinero extra excedente son las inversiones en la Bolsa de Valores de Caracas. Ese sí cumple una función de instrumento de ahorro legítimo», resaltó Cadenas.

Por otra parte, se popularizan instrumentos como los denominados «san» o «bolsos», un sistema de ahorro colaborativo que implica la creación de un pote mensual con fondos de un grupo predeterminado de personas. Todos los participantes acuerdan un monto que aportarán cada mes y hacen un sorteo para determinar el orden en el que los integrantes recogerán todo el dinero del pote.

Por ejemplo, seis personas pueden acordar aportar $20 mensuales, por lo que cada mes habría un pote de $120. Posteriormente, se hace un sorteo para determinar el orden en que a cada persona le correspondería recibir esos $120. Se juega durante seis meses, hasta que se complete el ciclo y la última persona del sorteo reciba su recompensa.

Este esquema puede ser de utilidad para aquellos a quienes se les hace complicada la administración de su dinero y, aunque siempre ha existido, en el último año ha tenido un repunte debido a la escasez de mecanismos de ahorro.

La popularidad de los san acabó por llamar la atención de los jóvenes emprendedores Jesús Castillo y Camilo Sánchez, quienes crearon una app llamada Kontigo para automatizar y digitalizar este mecanismo que, hasta ahora, era manual y rudimentario.

«Nos hemos dado cuenta de que el San, como método de ahorro grupal, tiene un componente cultural altísimo y es el sustento de muchísimas familias venezolanas, sobre todo en los peores momentos económicos», argumentó Castillo durante el lanzamiento oficial de la app, el pasado 21 de febrero.

Kontigo ya cuenta con más de 100.000 usuarios registrados y el total de depósitos hechos supera el millón de dólares, según las estadísticas que muestran en su página web. Su rápido crecimiento deja en evidencia el apetito de una población famélica de instrumentos de ahorro.